迫り来る相続税大増税時代・・・

迫り来る相続税大増税時代・・・

少しでも税金の支払いを減らしたい

と考えるのは、ごく当たり前のことですね。

たとえば、相続財産として

不動産=自宅(評価額、建物600万円・土地(150㎡)1500万円)と事業用不動産(建物=2000万・土地(400㎡)3000万円)

現金や預貯金=2,000万円

相続財産の合計

600万+1500万+2000万円+3000万円+2000万円=9100万円

相続人は、妻と子ども2名

であったとしましょう。

この場合、どうすれば一番相続税の支払いを少なくすることができるのでしょうか?

相続税の基礎控除の計算

相続人が、妻と子2名の場合の基礎控除は

基本の控除額3000万+(相続人一人あたりの控除額600万 × 3名)=4800万円

となります。

上記の例の場合

9100万円 - 4800万円 =4300万円

つまり4300万円が相続税のかかる財産ということになります。

小規模宅地等の特例を使う

ここで、小規模宅地の特例を利用すると・・・

居住用の土地=150㎡

事業用の土地=400㎡

合計550㎡

平成27年度以降は、最大で730㎡まで使えますので、面積の全体で減額を受けることができます。

ということで・・

居住用の土地=1500万円

事業用の土地=3000万円

合計4500万円

この金額(4500万円)の80%まで減額を受けることができます。

したがって、

土地の評価額4500万円 × 減額率0.8 = 減額される金額3600万円

つまり

4500万円 - 3600万円 = 900万円

となり、

不動産の土地の相続税算定額は、900万円となります。

これに建物(自宅600万円+事業用2000万円)の、2600万円と現金の2000万円を加えても、

小規模宅地等の特例を使うことで5500万円

となりました(^^)

え・・・

まだ・・

基礎控除の合計4800万円を超えてますけど・・・

ですか?

ここで、暦年贈与の出番です。

暦年贈与を使う

上の例では

5500万円 - 4800万円 =700万円

まだ、700万円の部分に相続税がかかってきます。

そこで・・・

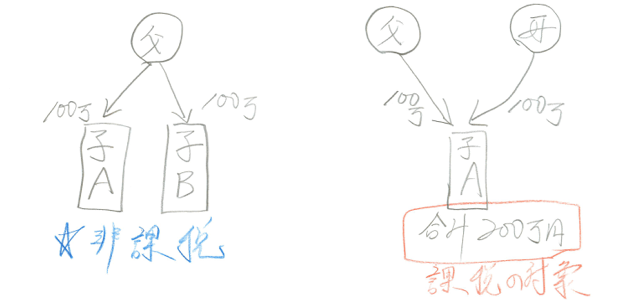

いまある現金から、上記の700万円を妻と子2名のそれぞれに毎年100万円づつ贈与(暦年贈与)していきましょう。

そうすると、

いまから3年後には、暦年贈与の合計額が、900万円となります。

つまり・・

5500万円 - 900万円 = 4600万円

「小規模宅地等の特例」と「暦年贈与」を組み合わせて利用することで、9100万円あった相続財産が、4600万円まで減額でき、これでめでたく相続税が非課税となりました。

もっとも、実際にはこんなに単純なものでもないでしょうが、相続税の対策として「小規模宅地等の特例」と「暦年贈与」との組み合わせで、相続税の大増税時代に備えてくださいね。

関連リンク

高峰司法書士事務所へのメールはこちらから

今日の一言

「寄り添えば、一人が二人、ささえあい」

今日の一曲

Simon & Garfunkel – Scarborough Fair

2015年に迫る相続税の大増税・・・

2015年に迫る相続税の大増税・・・ 来年(平成27年)より、相続税が改正されます

来年(平成27年)より、相続税が改正されます